天雷滾滾,債券市場違約已成常態(tài),萬一中招,求償路漫漫道阻且長。

難道只有一條路?

證監(jiān)會指導(dǎo)滬、深交易所分別聯(lián)合中國結(jié)算今日發(fā)布了《關(guān)于為上市期間特定債券提供轉(zhuǎn)讓結(jié)算服務(wù)有關(guān)事項的通知》,對違約債券等特定債券的轉(zhuǎn)讓、結(jié)算、投資者適當性、信息披露等事項作出安排。

劃重點

一是特定債券在證券代碼維持不變的前提下,簡稱前將冠以“H”字樣;

二是特定債券僅安排在交易所固定收益證券綜合電子平臺上進行轉(zhuǎn)讓;

三是特定債券的轉(zhuǎn)讓以全價報價,并實施逐筆全額結(jié)算,登記結(jié)算機構(gòu)將不再提供應(yīng)計利息數(shù)據(jù);

四是特定債券的轉(zhuǎn)讓價格不設(shè)漲跌幅限制,投資者可根據(jù)實際情況自行協(xié)商轉(zhuǎn)讓價格;

五是投資者持有的某特定債券數(shù)量少于最低申報數(shù)量的,可一次性全部賣出。

繼銀行間債券市場之后,交易所債券市場違約及高風險債券轉(zhuǎn)讓迎來破題。

重點解決風險及違約債券流動性問題

為何推出違約債券轉(zhuǎn)讓服務(wù)?

近年來,由于國內(nèi)外經(jīng)濟環(huán)境變化,出現(xiàn)了公司債券信用風險事件,多數(shù)風險都得到了及時處置與化解,市場整體運行平穩(wěn)。隨著市場逐步適應(yīng)債券違約的市場化、法治化處置方式,建立風險及違約債券的特別轉(zhuǎn)讓機制條件日趨成熟。完善并調(diào)整原有風險及違約債券的停牌及摘牌機制,有利于提高交易轉(zhuǎn)讓流動性,完善市場定價機制,有利于債券信用風險化解、處置和出清。

為此,中國證監(jiān)會統(tǒng)籌深滬交易所試點建立特定債券相關(guān)轉(zhuǎn)讓機制,發(fā)布并實施《通知》,為風險及違約債券提供契合其特點的轉(zhuǎn)讓結(jié)算服務(wù),符合市場預(yù)期,有利于強化債券信用風險管理,維護債券市場穩(wěn)定,保護投資者合法權(quán)益。

《通知》在前期信用風險處置成效的基礎(chǔ)上,重點解決風險及違約債券的流動性問題,總體思路是立足現(xiàn)行制度規(guī)則框架和現(xiàn)有債券和交易結(jié)算系統(tǒng),同時兼顧市場交易的實際需求,以特定債券的特殊性為核心,在轉(zhuǎn)讓結(jié)算方面做出差異化安排。

特定債券具體是指哪些債券?

具體來看,違約債券的范圍主要指在滬深交易所上市或掛牌,但未按約定履行償付義務(wù)或存在較大兌付風險的有關(guān)債券,主要包括已發(fā)生兌付違約的債券,以及存在債券違約情形的發(fā)行人發(fā)行的其他有關(guān)債券等。除存在不適宜轉(zhuǎn)讓的情形外,特定債券原則上均應(yīng)當按《通知》有關(guān)規(guī)定轉(zhuǎn)讓。

哪些投資者可以參與特定債券轉(zhuǎn)讓?

根據(jù)《通知》中投資者適當性有關(guān)規(guī)定,僅限符合《債券市場投資者適當性管理辦法》規(guī)定的合格機構(gòu)投資者可以受讓特定債券,原持有特定債券的非合格機構(gòu)投資者可以選擇繼續(xù)持有或賣出。

一般來講,持有特定債券的投資者需要深度參與違約處置,維權(quán)耗時可能較長,最終的實際償付也較難預(yù)期。因此,特定債券更適合風險偏好較高、風險承受能力較強、熟悉債券產(chǎn)品及相關(guān)法律制度,并具有一定債券風險處置經(jīng)驗的合格機構(gòu)投資者參與投資。

中介機構(gòu)在特定債券轉(zhuǎn)讓業(yè)務(wù)中應(yīng)當履行哪些職責和義務(wù)?

證券經(jīng)營機構(gòu)應(yīng)當切實履行投資者適當性管理職責,確保特定債券受讓方符合上交所投資者適當性管理規(guī)定,并切實做好受讓方簽署特定債券轉(zhuǎn)讓風險揭示書等工作。

證券經(jīng)營機構(gòu)及特定債券受托管理人應(yīng)當在投資者尋找交易對手方、轉(zhuǎn)讓溝通協(xié)商、履行告知義務(wù)等相關(guān)環(huán)節(jié)予以配合及協(xié)助,促進轉(zhuǎn)讓達成。證券經(jīng)營機構(gòu)還應(yīng)為投資者參與特定債券轉(zhuǎn)讓提供必要的技術(shù)支持,特別是對于擬賣出特定債券的非合格機構(gòu)投資者,應(yīng)提供必要的服務(wù)和幫助。

匿名拍賣銀行間市場開賣違約債

在債券違約常態(tài)化的背景下,銀行間債券市場亦在探索針對特定債券的交易機制。

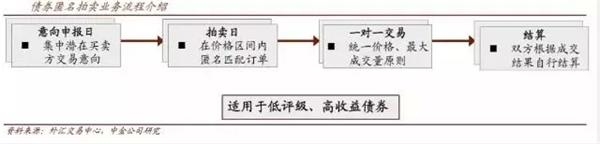

2018年5月,中國外匯交易中心、全國銀行間同業(yè)拆借中心下發(fā)《關(guān)于開展債券匿名拍賣業(yè)務(wù)的通知》(中匯交發(fā)〔2018〕192號),并同時發(fā)布《全國銀行間同業(yè)拆借中心債券匿名拍賣實施細則》、《債券匿名拍賣業(yè)務(wù)投資者風險承諾函》兩個配套文件。參與機構(gòu)簽署《債券匿名拍賣業(yè)務(wù)投資者風險承諾函》后,即可參與債券匿名拍賣業(yè)務(wù)。

據(jù)了解,債券匿名拍賣業(yè)務(wù)適用于低流動性、高收益性債券,由交易中心在固定的交易時間、統(tǒng)一的平臺組織債券交易。

2月27日,今年首輪債券匿名拍賣順利開展,這是匿名拍賣業(yè)務(wù)上線以來的第三次操作。

值得注意的是,本次拍賣新增到期違約債券并成功達成交易。此次進入拍賣的債券中,包括3只到期違約債券:分別為15永泰能源MTN001、17永泰能源MTN002、18永泰能源CP001,其中17永泰能源MTN002達成交易。

4月18日,中國外匯交易中心組織開展新一輪債券匿名拍賣。

此次進入拍賣的債券中,包括3只到期違約債券:分別為15永泰能源MTN001、15宏圖MTN001、18永泰能源CP001,其中15宏圖MTN001達成交易。

外匯交易中心表示,將匿名拍賣機制應(yīng)用于到期違約債券轉(zhuǎn)讓,在強化價格發(fā)現(xiàn)的同時,還可降低潛在風險,是交易中心和市場對于優(yōu)化到期違約債券轉(zhuǎn)讓機制的共同探索。

而除外匯交易中心外,北京金融資產(chǎn)交易所亦在違約債券轉(zhuǎn)讓中扮演重要角色。今年3月中旬,北金所發(fā)布了已違約的17永泰能源MTN001的債券轉(zhuǎn)讓信息,面額為5000萬元,以動態(tài)報價的方式公開轉(zhuǎn)讓,轉(zhuǎn)讓底價為2750萬元。

違約多發(fā)中國高收益?zhèn)袌鰡⒑?/strong>

場內(nèi)場外債券市場紛紛探索違約及高風險債券的交易流通機制,皆因為債券違約愈發(fā)常態(tài)化這個最大的背景。與此同時,違約及高風險債券流動性極差,但并非是沒有需求。有人想賣、有人也想買,自然需要渠道。

1違約漸成常態(tài)化

2014年3月5日,“11超日債”未能按期兌付當期利息,是中國公募債券市場的首單實質(zhì)性違約,中國債券零違約自此成為歷史。

從那時算起,如今我國債券市場距離首單違約已走過5年時間,首次違約主體突破100家,涉及違約債券超過400只,違約債券余額超過2000億元。債券違約市場逐漸呈現(xiàn)常態(tài)化的特征。

一是債券違約風險事件逐漸增多。2014年只有11超日債1只債券違約,而到2018年有125只債券違約,2018年成了歷年來違約最為高發(fā)的一年。

二是各個債券市場均已有違約事件發(fā)生。

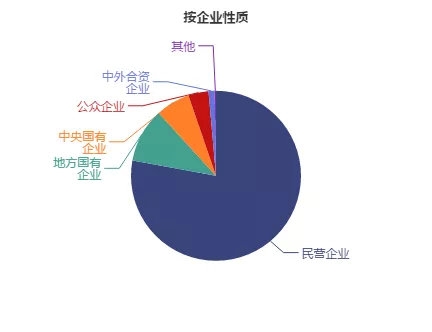

三是債券違約覆蓋各類企業(yè)。

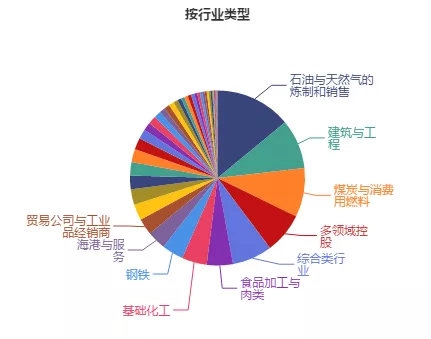

四是幾乎所有行業(yè)都出現(xiàn)了違約案例。

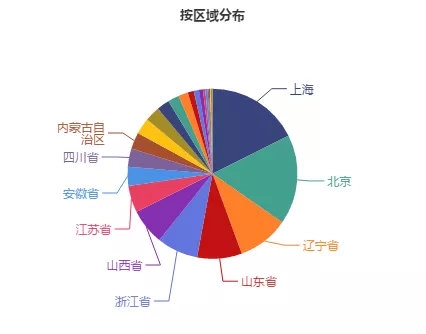

五是大部分地區(qū)都有違約風險發(fā)生。

2違約處置較為困難

發(fā)生債券違約對持有人影響不小,不僅面臨債券違約可能造成的本金和利息損失,以及由此可能帶來的產(chǎn)品贖回等壓力,還需要投入較長的求償時間。

光大證券報告指出,在我國,部分發(fā)行人違約后的兌付進度較慢,這對投資者而言,除了本息的損失,求償過程中投入的人力、物力和時間也是一項較大的成本。

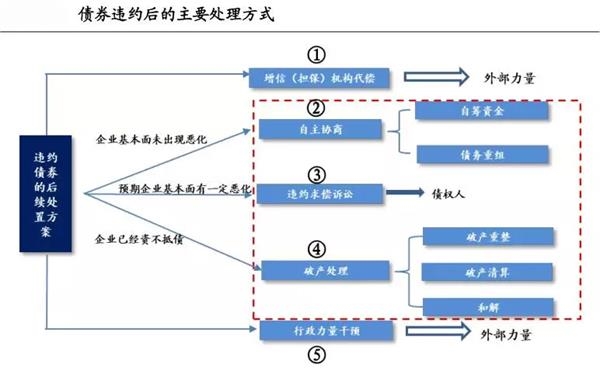

我國債券違約后的求償并沒有統(tǒng)一的處理模式或流程,大體上可歸結(jié)為五類:增信機構(gòu)代償、自主協(xié)商處置、違約求償訴訟、破產(chǎn)處理、外部力量干預(yù)。

然而,統(tǒng)計發(fā)現(xiàn),違約債券的后續(xù)回收狀況并不樂觀。

興業(yè)證券的統(tǒng)計發(fā)現(xiàn),截至2018年年底,公募債發(fā)生違約188只,其中只有40只取得了兌付進展,其中有28只完成足額兌付。整體上看,違約公募債券的回收率為21.3%,足額兌付率為14.9%。從企業(yè)性質(zhì)來看,民營企業(yè)的違約債券回收率為16.3%,處于較低水平;央企和地方國企違約回收率分別為20%和50%。

光大證券今年1月的統(tǒng)計顯示,國企債券違約后足額償付的平均時間為121天,非國企則為123天;整體回收率為37.15%,國企為36.33%,民企為37.48%。

天風證券今年3月的一份報告指出,雖然近半數(shù)的企業(yè)通過各種措施對違約債券進行兌付,但由于通常情況下,同一主體違約債券只數(shù)多、金額大,債權(quán)人能夠回收的金額依然有限。具體來看,在162只違約公募債券,存在兌付行為的有39只,占總數(shù)的23.08%;兌付金額僅為166.88億元,占違約總金額9.06%;平均債券回收率為19.50%,平均回收周期為149.49天。

3高風險債券也有人愛

對于部分違約或高風險債券持有人來說,有迫切出售此類債券的需求。

有人想賣,恰好也有人想買。

中金公司報告指出,我國債券市場投資者較多,而不同的機構(gòu)風險偏好并不相同,部分投資者對高收益?zhèn)型顿Y需求。包括一些券商在內(nèi)的金融機構(gòu)開始關(guān)注低評級信用債券,對一些低流動性、高收益性債券存在客觀投資需求。

問題是,缺乏好的渠道。

我國債券市場流動性本身就有待提高,對于已經(jīng)違約或者存在違約風險的債券來說,流動性就更差了,在現(xiàn)有交易方式下很難促成成交。

這一背景下,探索特定債券的交易流通機制便成了客觀需要。

值得一提的是,目前我國具備高收益特征的債券規(guī)模不斷壯大,但還沒有產(chǎn)生類似美國垃圾債市場的特定高收益?zhèn)袌觥?/p>

分析認為,搭建違約及高風險債券的流通交易平臺,不僅有助于改善相關(guān)債券的流動性,提高市場風險定價能力,而且可培育和發(fā)展中國高收益?zhèn)袌觥?/p>

監(jiān)管力推風險處置新路徑 滬深交易所試水違約債券轉(zhuǎn)讓2019-05-25 06:40

監(jiān)管力推風險處置新路徑 滬深交易所試水違約債券轉(zhuǎn)讓2019-05-25 06:40

滬深交易所明確特定債券轉(zhuǎn)讓結(jié)算要求2019-05-25 06:23

滬深交易所明確特定債券轉(zhuǎn)讓結(jié)算要求2019-05-25 06:23

證監(jiān)會四舉措防范債券違約 已立案調(diào)查六家涉嫌違法違規(guī)債券發(fā)行人2019-05-25 00:42

證監(jiān)會四舉措防范債券違約 已立案調(diào)查六家涉嫌違法違規(guī)債券發(fā)行人2019-05-25 00:42

特定債券簡稱冠“H” 僅限合格機構(gòu)投資者參與2019-05-25 00:38

特定債券簡稱冠“H” 僅限合格機構(gòu)投資者參與2019-05-25 00:38

證監(jiān)會指導(dǎo)推出違約債券轉(zhuǎn)讓服務(wù)2019-05-24 20:41

證監(jiān)會指導(dǎo)推出違約債券轉(zhuǎn)讓服務(wù)2019-05-24 20:41

5年后再啟航 全面實施自貿(mào)區(qū)提升戰(zhàn)略

自貿(mào)試驗區(qū)作為我國對外開放的重要窗口……[詳情]

| 12:31 | 傳化集團與浙江人形機器人創(chuàng)新中心... |

| 12:12 | 協(xié)鑫能科虛擬電廠調(diào)節(jié)能力突破550M... |

| 12:11 | 海特高新召開業(yè)績說明會:加強研發(fā)... |

| 11:01 | 工銀瑞信基金董事長趙桂才:提高權(quán)... |

| 11:00 | 嵐圖汽車正式登陸中東 |

| 10:59 | 第二屆電力行業(yè)科技創(chuàng)新大會在廣州... |

| 10:49 | 中金廈門安居REIT擴募獲受理 |

| 09:58 | 賀普藥業(yè):公司在研新藥的二期臨床... |

| 09:56 | 直擊同力股份年度股東大會:加速海... |

| 09:56 | 國芯科技聚焦核心方向 推動AI與量... |

| 09:55 | 行業(yè)景氣度提升驅(qū)動高速光模塊需求... |

| 09:55 | 老牌券商資管總經(jīng)理人選落定,成飛... |

版權(quán)所有證券日報網(wǎng)

互聯(lián)網(wǎng)新聞信息服務(wù)許可證 10120180014增值電信業(yè)務(wù)經(jīng)營許可證B2-20181903

京公網(wǎng)安備 11010202007567號京ICP備17054264號

京公網(wǎng)安備 11010202007567號京ICP備17054264號

證券日報網(wǎng)所載文章、數(shù)據(jù)僅供參考,使用前務(wù)請仔細閱讀法律申明,風險自負。

證券日報社電話:010-83251700網(wǎng)站電話:010-83251800 網(wǎng)站傳真:010-83251801電子郵件:xmtzx@zqrb.net

掃一掃,即可下載

掃一掃,加關(guān)注

掃一掃,加關(guān)注